![]() 最終更新日:

最終更新日:

住まいサーフィン会員にアンケートを実施したところ、マンション購入時の世帯年収は801~1000万円が一番多いという結果になりました。

→アンケート結果の詳細はこちら:住まいサーフィン体験談(会員の声・評判・口コミ)

自分の世帯年収だと住宅ローンの適正金額はいくらくらいなのか、気になる人も多いでしょう。

そこで今回の記事では、世帯年収800万円の住宅ローン借入額や、ぺアローン・収入合算の注意点について解説をします。

目次

1. 住宅ローンの年収倍率・返済負担率

マンションや一戸建ては人生の中でも特に高額な買い物ですので、住宅ローンを借りるという人は多いでしょう。

それでは、住宅ローンは年収に対してどれくらい借りられるのでしょうか。

住宅ローンと年収の関係を表す指標には、「年収倍率」と「返済負担率」があります。

年収倍率とは、住宅ローンの借り入れた金額が年収の何倍なのかを示しています。

一方、返済負担率とは年収に対して年間どれくらいの割合で住宅ローン返済するかを示すものです。

それぞれの計算方法や平均について、詳しく見ていきましょう。

平均年収倍率で住宅ローン借入額を計算

年収倍率は以下の計算式で算出できます。

- 年収倍率=住宅ローン借入額÷年収

住宅金融支援機構の「2022年度フラット35利用者調査」によると、2022年4月から2023年3月までのマンション購入者(フラット35利用者)の平均年収倍率は以下のようになっています。

新築マンション

| エリア | 平均年収倍率 |

|---|---|

| 全国 | 7.2倍 |

| 首都圏 | 7.8倍 |

| 東海圏 | 6.4倍 |

| 近畿圏 | 7.3倍 |

| その他地域 | 6.2倍 |

中古マンション

| エリア | 平均年収倍率 |

|---|---|

| 全国 | 5.9倍 |

| 首都圏 | 6.3倍 |

| 東海圏 | 4.8倍 |

| 近畿圏 | 5.7倍 |

| その他地域 | 4.9倍 |

新築マンションの場合、全国平均で年収の7.2倍です。

年収800万円の場合を計算すると、5,760万円となります。

返済負担率で住宅ローン借入額を計算

「返済負担率」は、住宅ローンの審査項目にもなっています。

金融機関が設定した返済負担率を超えていると、希望額の借り入れができません。

この返済負担率については、各金融機関で計算方法は異なっています。

今回ご紹介するのは、一般的な返済負担率の計算式です。

- 返済負担率=年間の返済額合計÷年収

それでは、平均返済負担率はどれくらいなのでしょうか。

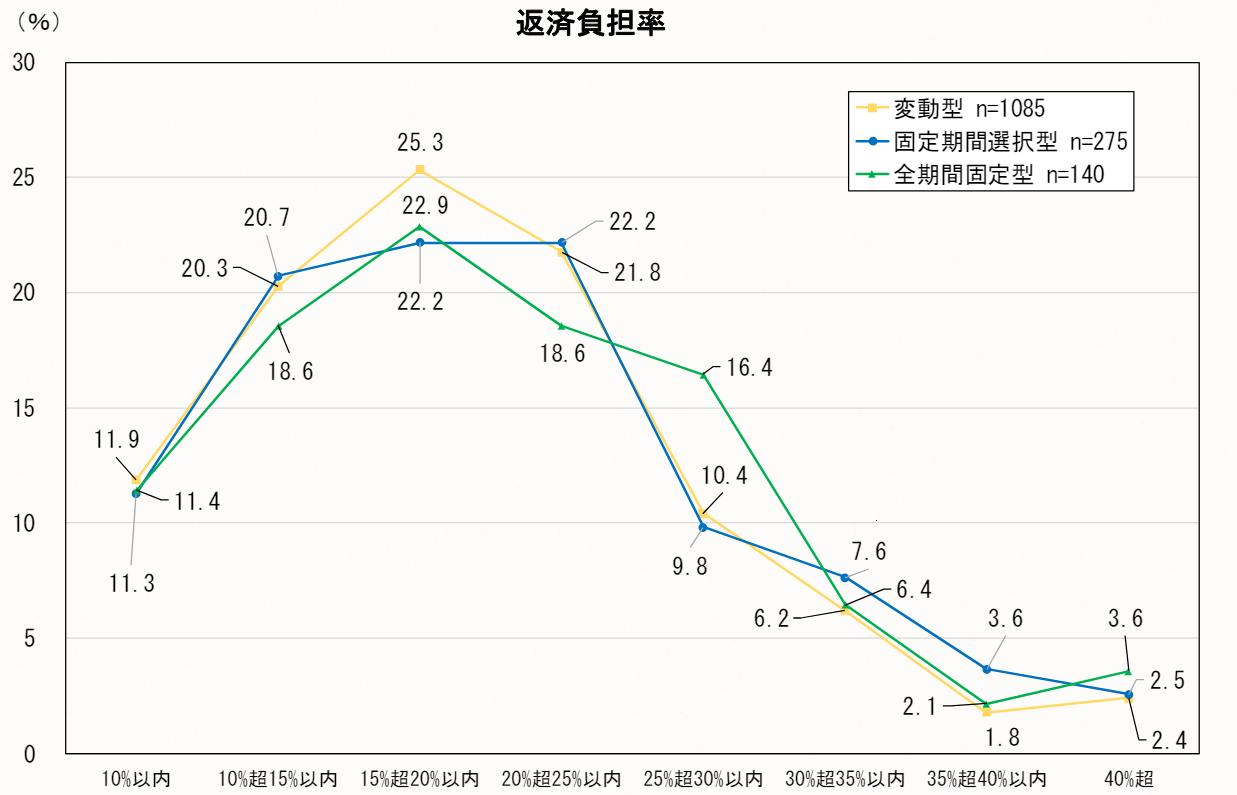

住宅金融支援機構の「住宅ローン利用者の実態調査(2023年4月調査)」によると、

2023年10月から2023年4までの住宅購入者(住宅ローン利用者)の返済負担率は、

15%超20%以内の利用割合が最も多くなっています。

なお、金融機関の住宅ローン審査時の返済負担率は、25%~35%以内に設定されていることが多いです。

フラット35では、以下表のように設定されています。

| 年収 | 返済負担率 |

|---|---|

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

このように、年収によって返済負担率が違うこともあります。

返済負担率別の借入額や月々の返済額については、記事の後半で解説します。

2. 世帯年収800万円、夫婦で住宅ローンを組むことはできる?

マンションや一戸建てなど住宅価格の高騰は続いています。

株式会社不動産経済研究所の「首都圏新築分譲マンション市場動向2023年10月」によると、首都圏の新築マンション平均価格は6,567万円でした。

首都圏の平均年収倍率は7.8倍です。

この年収倍率から計算すると、6,500万円の新築マンションを購入する人は年収約833万円ということになります。

国税庁「令和4年分 民間給与実態統計調査」によると、平均給与(年間)は458万円です。

そのため、高額なマンションは購入できないという人も多いでしょう。

しかし、単独では希望額の住宅ローンを借り入れられない場合でも、2人なら借入可能額を増やすことができます。

共働き世帯は年々増加しているので、夫婦で住宅ローンを組むという方も増えているようです。

夫婦や親子2人で住宅ローンを借り入れる方法について見ていきましょう。

ペアローン

ペアローンとは、1つの物件に対して夫婦や親子2人がそれぞれ申し込む住宅ローンです。

借入期間や借入額などは個別に決めます。

それぞれが債務者となり、さらにそれぞれがパートナーの連帯保証人になります。

メリットは、住宅ローン控除を2人とも受けられること、団体信用生命保険(団信)に2人とも加入できることです。

デメリットとしては、ペアローンの場合は住宅ローンを2本契約することになるので、事務手数料などの諸費用も2本分かかってしまうことが挙げられます。

また、どちらか一方が死亡したり高度障害状態になったりしても、団信により残債がなくなるのは一方のみになります。

なお、ペアローンはパートタイムや契約社員の場合は審査に通らない可能性が高いでしょう。

住宅ローンは高額で返済期間も長いため、長期間にわたる安定な収入の見込みがないと、金融機関としてもお金を貸すことができないからです。

転職したばかりの場合も、金融機関によっては借入れできないことがあります。

収入合算

収入合算とは、夫婦や親子の収入を合わせて組む住宅ローンのことです。

借り入れを申し込んだ人が主たる債務者となり、収入を合算したパートナーが連帯保証人または連帯債務者となります。

連帯保証型と連帯債務型の違いは、住宅ローン控除適用の有無と、返済義務です。

| 項目 | 住宅ローン控除 | 返済義務 |

|---|---|---|

| 連帯保証型 | 適用されない | 債務者が返済できなければ、返済義務が発生 |

| 連帯債務型 | 適用される | 最初から2人に返済義務 |

連帯債務型は、要件を満たしていれば2人がそれぞれ住宅ローン控除を受けることができます。

ペアローンと違って、事務手数料等の諸費用は住宅ローン1本分だけになるのも大きなメリットと言えるでしょう。

デメリットとしては、住宅ローン控除は主たる債務者だけが受けられることが挙げられます。

また、団信に加入できるのは主たる債務者だけなので、パートナーに万が一のことが起きても団信の保障を受けることはできません。

三井住友銀行には、連帯債務であっても二人のうち一方に何かあったときにはすべてのローン残高がゼロになる「クロスサポート」があります。

金融機関によってはこのような保障制度が設けられていることもあるので、担当者に確認しましょう。

また、収入合算であれば、パートタイムや契約社員であっても審査が通ることがあります。

例えばイオン銀行では、正式申込日時点において6ヶ月以上勤続している場合は、パートタイムであっても原則収入合算できるとしています。

勤続年数などの要件は金融機関によって様々です。

収入合算の審査が通らなかった場合でも、諦めずに他の金融機関に審査申請してみましょう。

住宅ローン審査については、下記の記事で詳しく解説しています。

3.ペアローンや収入合算で注意するべきこと

共働き世帯にとっては、ペアローンや収入合算はぜひとも利用したい制度です。

しかし、2人で協力して住宅ローンを借り入れるからこそ、気を付けたいこともあります。

住宅ローン借入期間の上限に注意

多くの金融機関で、45歳以下であれば35年住宅ローンを借り入れることができます。

しかし収入合算については、金融機関や選択した商品によっては、借入可能期間にさらなる上限が設けられることがあります。

フラット35では、収入合算の借入期間については以下のように定められています。

- 借入期間の上限=80歳-「次の1または2のうち年齢が高い方の申込時の年齢(1年未満切上げ)」

- 1. 申込み本人

- 2. 合算額が収入合算者の年収の50%を超える場合の収入合算者

返済期間35年で住宅ローンを借り入れしたいときに、申込み本人の年齢が45歳以下であっても、合算額によっては収入合算者の年齢で判断されてしまいます。

例えば申込み本人(40歳)の年収が200万円、収入合算者(50歳)の年収が800万円とします。

合算額が500万円の場合は、上記のうち「2」の状況に該当するため、借入期間は30年になります。

参考:収入合算(フラット35)

月々の返済額を少しでも抑えたい人にとって、借入期間は重要です。

特にフラット35を利用予定の人は注意しましょう。

申込方法が制限されることがある

最近は、店舗に行かずインターネットだけで申し込みができる金融機関も多いです。

インターネット申請にすることで金利が優遇される商品があることも。

しかし、ペアローンや収入合算は、金融機関によってはインターネットからの申し込みはできないことがあります。

例えばこちらのページによると、みずほ銀行は収入合算の場合ネット住宅ローンは受け付けていません。

金融機関や商品ごとに取り扱いは異なるので、金融機関検討時に確認しておきましょう。

住宅ローン返済中に離婚するとトラブルになりやすい

万が一離婚することなった場合、完済していなければぺアローンや収入合算については何らかの手続きをする必要があります。

購入した家を売却して完済できれば良いですが、売却価格よりも住宅ローン残債額の方が高いと自己資金を出さないといけません。

そもそも家が2人の共有名義であれば、売却するためには双方の同意が必要です。

意見がまとまらないとトラブルになることも。

また、住宅ローン残債があって売却しない場合、新しい保証人等を立てることや借り換えを検討することになります。

しかし、誰もが保証人になれるわけではなく、借り換えも残債によっては難しいことがあります。

このように、単独で住宅ローンを借りるよりも、ぺアローンや収入合算の方が離婚時にトラブルになることが多いと言えます。

無理がない返済をするためにも、適正な額を借り入れる

ぺアローンや収入合算にすることで、より多く借り入れることができます。

しかし、ぎりぎり返済できる額を借り入れると、何かあったときに返済ができなくなります。

例えば子どもが生まれることになると、妻は出産前後に休職せざるを得ない期間があります。

育児休業給付金などありますが、収入が大きく減るという方も多いでしょう。

子どもが小さいときには夫婦どちらかは時短勤務とする家庭もあります。

ライフイベントについてはある程度計画を立てることもできますが、予期せぬ事故や病気によって入院・休職することも考えられます。

団信に加入していても、保障範囲外となることもあるでしょう。

いざというときに返済に困らないためにも、ある程度余裕を持った借入額にすることが重要です。

4. 世帯年収800万円の住宅ローン借入額と月々の返済額

それでは、世帯年収800万円の場合、いくら住宅ローンを借り入れることができるのか見ていきましょう。

返済負担率別に、借入額と月々の返済額を計算していきます。

なお、世帯年収800万円の場合は、金融機関や条件によっては単独年収800万円よりも借入額が少なくなることがあります。

今回は、単独年収800万円と同様に住宅ローン組めるという仮定で計算します。

頭金なしで借入金利0.45%だと、このようになりました。

| 返済負担率 | 年収800万円で同負担率の 場合の借入額 |

月々の返済額目安 |

|---|---|---|

| 10% | 約2,590万円 | 約66,667円 |

| 15% | 約3,885万円 | 約100,000円 |

| 20% | 約5,180万円 | 約133,333円 |

| 25% | 約6,475万円 | 約166,667円 |

| 30% | 約7,771万円 | 約200,000円 |

| 35% | 約9,066万円 | 約233,333円 |

※借入金利0.45%・元利均等返済・借入期間35年で計算

住宅金融支援機構の調査で一番利用割合が大きかった年収負担率は、15%超20%以内です。

世帯年収800万円の場合、住宅ローン借入額は3000万円台後半~5000万円くらいということになります。

ただし、上記金額は利用割合が一番多いというだけで、適正金額とは限りません。

下記のグラフからも分かるように、住宅価格が高騰している現在は、20%超25%以内の人も多くいます。

適正金額は人によって異なります。

子育て世帯であればお子さんの学費を貯金していく必要もありますし、自家用車をお持ちなら維持費もかかってきます。

現在は世帯年収800万円だけど将来的にはさらに増えるご家庭もあれば、産休や育休で一時的に年収が減る予定のご家庭もあるでしょう。

住宅ローンのために生活レベルを下げないといけない、ということも避けたいです。

また、一戸建てと分譲マンションどちらを購入するのかによって維持費も異なってきます。

分譲マンションを購入する場合は、毎月管理費と修繕積立金も支払わなければなりません。

いくらの家を購入するのか決める前に、まずはご自身のマネープランを立てましょう。

そして、いくらまでなら月々の返済ができそうか、食費などの生活費を見直した上で一度計算をしてみてください。

無理なく返済できる金額を借り入れるようにしてくださいね。

以下の記事では、7000万円のマンションを購入した場合の返済額について解説していますので、こちらも是非ご覧ください。

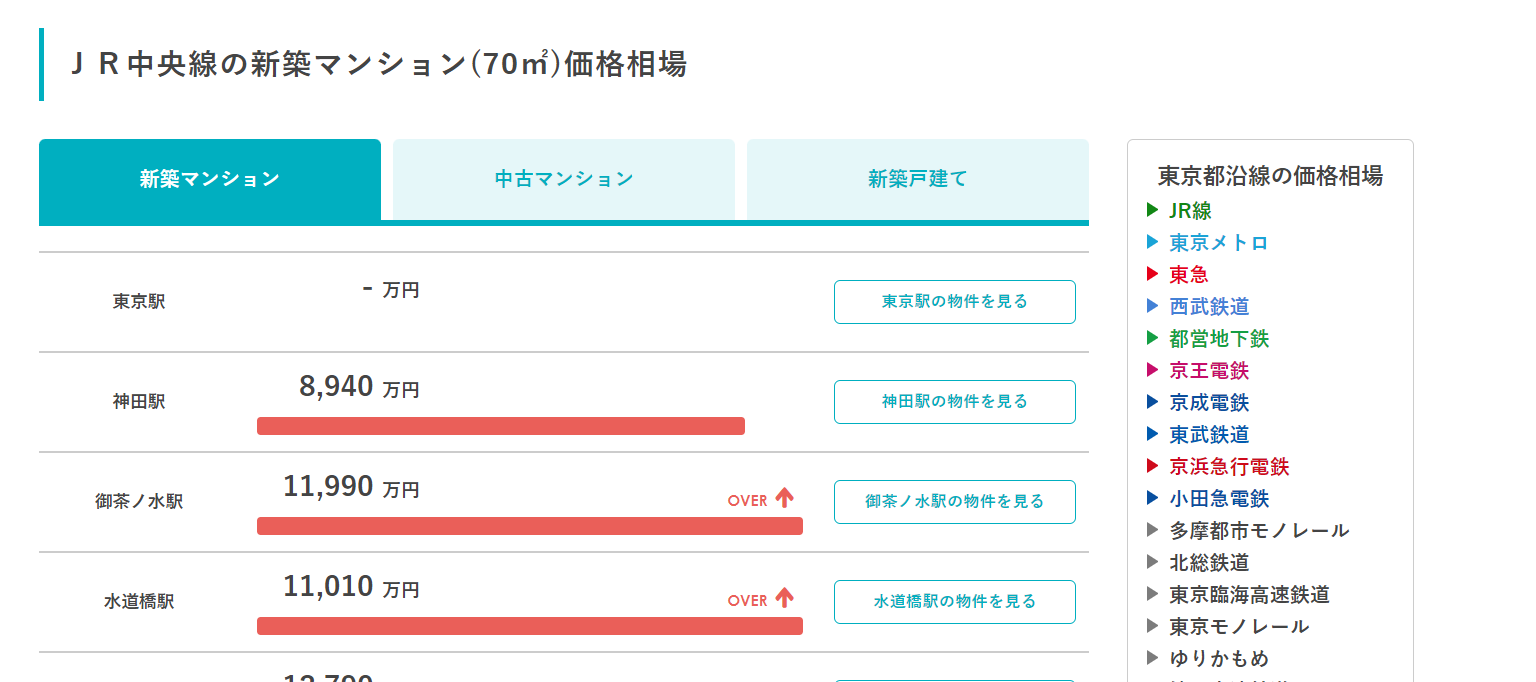

5. 駅相場からマンションを見つける

最後に、希望価格帯のマンションの探し方について見ていきます。

特定の地域でマンションを購入したい人は比較的ご自身でも探しやすいですが、特に決まってない場合はどうやって探し始めれば良いのか悩む方は多いと思います。

同じ世帯年収800万円のご家庭でも、「3500万~4000万円ぐらいなら無理なく買える」という方もいれば、「今後給料も増えるだろうし、6000万円ぐらいのマンションがいい」という方もいます。

そこで、「通勤等で使用する路線の各駅相場はどれくらいなのか」・「駅周辺にはどんな物件があるのか」気軽に調べる方法をご紹介します。

住まいサーフィンにはマンション検索機能があり、会員登録をしなくても、様々な条件で新築・中古マンションを探すことが可能です。

下部の「路線・駅のマンション相場を調べる」ボタンまたはマンションを探す画面で、「路線・駅のマンション相場を調べる」を選択してください。

その後、都道府県と希望路線を選択します。

※現在は関東と関西の一部都道府県のみ路線検索が可能

すると、選択した路線の駅ごとの相場(70㎡あたり)が表示されます。

新築・中古マンション、新築一戸建ての価格相場が分かります。

中古マンションについては無料会員登録が必要です。

気になる駅を選択すれば、その駅周辺の新築・中古マンション一覧が表示されます。

面積や築年数、さらには推計年収などの条件を絞ることも可能です。

あくまで「駅相場」なので物件によって販売価格は前後しますが、希望するマンション価格帯が決まっている場合は駅選びの参考にもなるでしょう。

また、物件によっては口コミ評価や価格表なども公開されています。

さらに、新築マンションは儲かる確率、中古マンションは値上がり率が分かります。

年収で返済負担率を計算したら、次はぜひこの検索機能を使用して、気になるマンションがないか探してみましょう。

6.まとめ

今回の記事では、世帯年収800万円の場合の住宅ローン借入額や、ペアローン・収入合算の注意点について解説しました。

世帯年収800万円の場合、返済負担率35%で35年返済(金利0.45%)とすると、約9,000万円のマンションを買うことができます。

しかし、借入可能額と無理なく返せる金額は違います。

無理のない返済にならないよう、ライフプランを踏まえた資金計画をすることが大切です。

住まいサーフィンでは、マンション購入や売却、分譲戸建て購入検討者向けサービスをご用意しています。

購入検討者向けには、資産価値があるのか、ないのかを無料で開示しています。

売却検討者向けには、相場より高く売却するお手伝いを無料で行っています。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ●「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

「沖式マンション10年後予測」の活用方法は、下記の動画でさらに詳しくご説明しております。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較