![]() 最終更新日:

最終更新日:

40代でマイホームを購入したいと思ったときに、気になるのは住宅ローンです。

審査に通るのか、定年後の返済はどうすれば良いのかなど、40代だからこそ不安になることがあるでしょう。

そこで今回の記事では、40代でも住宅ローンを借り入れることができるのかを見ていきます。

住宅ローン経験談や注意するべきこともご紹介しますので、マイホーム購入を検討中の方は是非ご覧ください。

目次

1. 40代でも住宅ローンを組むことはできるの?

マイホームを現金一括で購入するという方は少ないです。

ほとんどの人が住宅ローンを組むことになります。

40代でマイホームを買う場合、住宅ローンを組むことはできるのでしょうか。

まずはデータから見てみましょう。

住宅ローン利用者の年齢は?

住宅金融支援機構の「住宅ローン利用者調査(2022年10月調査)」によると、回答者の属性はこのようになっていました。

なお、回答者は、2022年4月から9月までに住宅ローンの借り入れをした方です。

| 年齢 | 比率 |

|---|---|

| 20代 | 12.7% |

| 30代 | 51.3% |

| 40代 | 26.1% |

| 50代 | 7.5% |

| 60代 | 2.4% |

最も多いのは30代ですが、次点が40代でした。

過去5回分の同調査結果を見ても、40代の割合は23%~28%で、30代に次いで2番目に多いという結果になっています。

このことから、40代になって住宅ローンを借り入れする人は比較的多いということが分かります。

しかし、40代といっても40歳から49歳まで差があります。

40代後半になったら住宅ローン審査に通らなくなるのでは、と不安に思う方もいらっしゃるでしょう。

そこで、国土交通省が全国の金融機関を対象に行った「令和4年度民間住宅ローンの実態に関する調査」を見てみます。

この調査によると、97.2%の金融機関が住宅ローン審査時に「借入時年齢」を考慮すると回答しました。

具体的な年齢については、このようになっています。

| 具体的な内容 | 比率 |

|---|---|

| 75歳未満 | 0.3% |

| 70歳未満 | 17.19% |

| 65歳未満 | 20.16% |

| 60歳未満 | 3.26% |

| 55歳未満 | 0.79% |

| その他 | 58.3% |

「その他」の回答が最も多くなっていますが、2番目に多かったのは「65歳未満」で、3番目が「70歳未満」でした。

金融機関のHPで公開されている住宅ローン利用条件を見てみると、金利が低いネット銀行であっても、借入時年齢が65歳未満であれば申し込みができるようです。

| 銀行名 | 借入時年齢 |

|---|---|

| 三井住友銀行 | 70歳の誕生日まで |

| 三菱UFJ銀行 | 70歳の誕生日まで |

| みずほ銀行 | 71歳未満 |

| auじぶん銀行 | 65歳未満 |

| PayPay銀行 | 65歳未満 |

| 住信SBIネット銀行 | 65歳未満 |

40代後半であっても、住宅ローンを借り入れすることはできるでしょう。

しかし、40代だからこその制限もあるので、注意が必要です。

注意点については後ほど解説します。

40代で住宅ローンを借り入れた人の体験談

続いて、40代で住宅ローンを借り入れた人の体験談をご紹介します。

住まいサーフィンで更新中の「実録! マンション・一戸建て購入のしくじり体験談」から、40代でマイホームを購入した人の住宅ローン経験談をピックアップしました。

購入時40代前半・埼玉県・新築マンションを購入

住宅ローン控除を受けたかったので、あまり長すぎない期間でローンを組みました。

住宅ローンを組めるギリギリの年齢だと思いましたが、親からの援助があったので、無理のない返済額でローンを組むことができ、とても助かりました。

購入時40代前半・神奈川県・中古マンションを購入

夫のみのローンで契約しました。

貯金がゼロでしたので、金利の低い変動金利にし、35年ローンを組みました。

何かあった時に困らないように、ボーナス増額はしませんでした。

購入当時は夫婦共働きでしたので、生活に少しゆとりがありましたが、私の退職後は厳しくなっています。

70歳までローンがあることが心配です。

購入時40代前半・東京都・新築一戸建て

私は専業主婦なので、夫だけで住宅ローンを組みました。

貯金を頑張っていたので、親に頼んだり、株式を売却したりする必要もなく、頭金をたくさん用意することができたのは良かったと思います。

変動金利の35年ローンですが、余裕ができれば繰り上げ返済する予定です。

購入時40代後半・神奈川県・中古マンション

住宅ローンは、定年までに完済できるように18年に設定しました。

昨今の情勢から金利の安い変動金利を選択しています。

住宅ローン減税も十分に還付が受けられるようにするため、繰り上げ返済に手数料がかからないものにして、減税期間が終わったら早めに完済できるようにしたいと思っています。

購入時40代後半・東京都・中古マンション

年齢が40代後半だったこともあり、ローン比率を高く組むことと、年齢から判断して返済年数を最長にするのは難しいと考えていました。

そのため、借入れは1,000万円程度にし、差額分の2,000万円程は自己資金で賄う計画を組みました。

今回は住宅ローンに関する経験談のみご紹介しましたが、体験談のページでは下記も記載されています。

マンションや戸建ての購入を検討中の方は、是非ご覧ください。

- ● 購入のきっかけや決め手

- ● 失敗ポイント

- ● 成功ポイント

- ● 購入検討者へのアドバイス

2. 40代で住宅ローンを組むときの注意点

次に、40代で住宅ローンを組むときに注意しなければならないことをご説明します。

40代の場合、返済期間が短くなることがある

住宅ローンは借入金額が大きいので、返済期間も長くなっています。

国土交通省の「令和3年度住宅市場動向調査報告書」によると、新築分譲住宅取得世帯の住宅ローン返済期間は35年以上が最も多く、70%を超えています。

「35年ローン」という言葉もよく聞きますので、住宅ローンは35年間返済するというイメージの人も多いでしょう。

しかし40代で住宅ローンを借り入れる場合、返済期間が35年よりも短くなってしまうことがあります。

なぜかというと、住宅ローンには「完済時年齢」に関するルールがあるからです。

多くの金融機関では、完済時年齢は満80歳までとなっています。

80歳の間に完済すれば良い金融機関もあれば、80歳の誕生日の前までというルールの金融機関もあります。

44歳のうちに借り入れができれば35年ローンを組めることがありますが、45歳以上だと35年間で組むことは難しいです。

返済期間が短いと、どういった問題が出てくるのでしょうか。

例えば7000万円の家を頭金ゼロで購入して、変動金利を選択するとします。

金利が0.4%のとき、返済期間が35年なら月々178,633円ですが、30年だと206,377円になります。

違いがかなり大きいですね。

月々の返済が厳しい場合には、頭金を入れることや繰り上げ返済することを検討しましょう。

完済年齢が定年後になることがある

定年が何歳なのかは企業によって異なりますが、現在も7割以上の企業は60歳が定年※となっています。

※参考:令和4年就労条件総合調査の概況

定年後も、勤務延長制度や再雇用制度を利用したり、新しい仕事に就いたりすることで、継続してお金を稼ぐことはできます。

しかし、いずれの方法にしても、定年前に比べると収入は少なくなってしまいます。

40代で住宅ローンを組むと、定年後にも返済が続く予定の方は多いでしょう。

住宅ローンの審査時には、定年後の返済計画を求められることもあります。

返済方法は人によりますが、例えば下記のようなものが考えられます。

- ● 少しずつ繰り上げ返済をして、定年後の負担を減らす

- ● 退職金を使って返済する

- ● 貯蓄や投資をして、将来的には一括繰り上げ返済をする

老後破産することのないよう、定年後を見据えた上でマイホームを購入するようにしてください。

いざというときのためにも、「資産価値」を重視したマイホーム探しがおすすめです。

詳しくは記事後半で解説します。

40代だと団信が限定されることがある

住宅ローンを利用すると、ほとんどの場合は団体信用生命保険(団信)に加入することになります。

団信とはローンの返済中に債務者(ローンを借りた人)に万が一のことがあった場合、残りの住宅ローンが保険金により弁済される制度です。

一般団信では死亡時と高度障害時が保障対象ですが、金融機関によってはオプションを付けることができます。

がんと診断されたら住宅ローン残高が0円になるものや、病気などで休職すると一時的に返済が免除されるものなどさまざまです。

しかし、団信の一部には年齢制限が設けられていることがあります。

例えばみずほ銀行のがん団信は、加入対象年齢が「46歳未満」です。

また、住信SBIネット銀行は下記のように「40歳未満」と「40歳以上」でオプションに上乗せする金利が異なっています。

| 40歳未満 | 40歳以上 | |

|---|---|---|

| 3大疾病のローン残高50%保障 | 金利上乗せなし | 金利上乗せ+0.25% |

| 3大疾病のローン残高100%保障 | 金利上乗せ+0.2% | 金利上乗せ+0.4% |

団信の保障内容が年齢によって違うこともあるので、しっかりと確認するようにしましょう。

一般的に、年齢が上がるにつれて病気になるリスクは高まります。

様々なオプションを付けた方が安心ですが、住宅ローンの借入金額は高いので、金利を上乗せしてまで付けるべきなのかは慎重に考えるべきです。

また、団信は原則としてローンを借りた人が対象なので、家族が病気などになっても免除や保険金給付はありません。

ご自身が加入している生命保険の内容も含めて検討することをおすすめします。

3. 40代でマイホームを購入するときのポイント

最後に、40代の人がマイホームを購入するときのポイントについてご説明します。

住宅ローンの借入金額や返済方法は自分に合ったものにする

住宅ローンに関してインターネットには多くの情報があり、年収に対する平均借入金額や人気の金利タイプなどをすぐに調べることができます。

しかし、平均的な情報だけを鵜呑みにするのは危険です。

住宅ローンの借入金額を考えるときによく使用されるのが「返済負担率」になります。

- 返済負担率=年間の返済額合計÷年収

無理がない返済負担率の目安は、20~25%以内と言われています。

しかし、適正金額は人それぞれ異なります。

例えば20代で35年ローンを組むと、返済が終わるのは50代~60代前後になります。

定年前に返済が終わりますし、昇進等によって給料が増えていく人も多いでしょう。

一方40代で住宅ローンを組んだ場合、30年ローンであっても70代まで返済が続きます。

そのため、毎月何とか支払いできる金額を借り入れるのではなく、繰り上げ返済や貯蓄ができるくらいの余裕を持つようにしましょう。

また、住宅ローンはこのように金利タイプや返済方法もさまざまです。

どれを選ぶのかによって、金利や毎月の返済額は大きく変わります。

- 金利タイプ:変動金利・期間選択固定金利・全期間固定金利

- 返済方法:元利均等返済・元金均等返済

金利タイプについてはこちらの記事で詳しく解説しています。

返済方法は、このような違いがあります。

| 特徴 | 主なメリット | 主なデメリット | |

|---|---|---|---|

| 元利均等返済 | 毎月の返済額(元金+利息)が一定 | 返済額が同じなので、 家計の管理がしやすい |

総返済額は 元金均等返済よりも多くなる |

| 元金均等返済 | 返済額の中の元金の割合が一定 | 返済が進むにつれて、 返済額は少なくなっていく |

返済開始当初は 返済額が特に多くなる |

どちらにもメリットはありますが、元利均等返済を選ぶ人の方が多いです。

しかし、元金均等返済は初めの方は返済額が多くて負担は大きいですが、返済が進むと返済額は少なくなっていきます。

定年後の返済が不安な方には、当初の返済負担が大きい元金均等返済の方が向いているかもしれません。

どのような金利タイプや返済方法にするのかは、ご自身のライフプランやマネープランを踏まえて、実際にシミュレーションしながら検討することをおすすめします。

資産価値を重視をして、万が一の備えに

マイホームを購入するときに意識していただきたいのが「資産価値」です。

一生住むつもりで購入するから資産価値なんて関係ない、そう思う方もいらっしゃるでしょう。

しかし、資産価値がある物件を購入することは、万が一の備えになります。

住宅ローンの返済期間は長いので、思いもよらないことが起こるかもしれません。

- ・ 解雇されることになった

- ・ 転職することになった

- ・ 転勤が決まった

- ・ 会社の経営が苦しくなり、給与・退職金等が減額となった

- ・ 病気になったけど団信の対象外で、返済を続けるのが難しくなった

- ・ 離婚することになった

- ・ 子どものいじめや近所の騒音などのトラブルにより、引っ越しせざるを得なくなった

このようなことが起こった結果、家を売ることになったとします。

このとき、売却代金が住宅ローンの残債額を下回った場合には、不足分を自己資金から補填しなければなりません。

家を手放すことになっただけでなく、老後のためにせっかく貯金していたのを切り崩すことになってしまう。

そんな事態に陥ってしまうのは、なんとしてでも避けたいですよね。

資産価値がある家であれば値下がりしづらいため、上記のようなことが起きるリスクは低くなります。

何事もなく住宅ローンを完済できるのが一番良いですが、何かあったときのためにも資産価値がある物件を選んでリスクヘッジしましょう。

住まいサーフィンでは、資産価値が高い物件探しに役立つさまざまなサービスを提供しています。

目的別住まいサーフィンの活用方法は、下記の記事をご覧ください。

4.まとめ

今回の記事では、40代でマイホームを購入する場合の注意点や物件選びのポイントについて解説しました。

40代になると、働き始めた頃に比べて年収が高くなっていることも多いでしょう。

20代や30代で住宅ローンを組むよりも多くの金額を借り入れることができるかもしれません。

しかし、住宅ローン審査に通る=その金額を必ず返済できる、というわけではないです。

特に定年後も返済が続く予定の方は、後悔しないようにしっかりとマネープランを立てましょう。

不安があれば、事前に金融機関の担当者やファイナンシャルプランナーに相談することをおすすめします。

いろいろなものの値上げが続いていますが、マンションも例外ではありません。

希望エリアの新築は高すぎるから、中古マンションを探そうとしている方もいらっしゃるでしょう。

今は不動産ポータルサイトで中古マンション探しも気軽に行えます。

しかし、売られている価格が本当に適切な価格なのかよく分からないですよね。

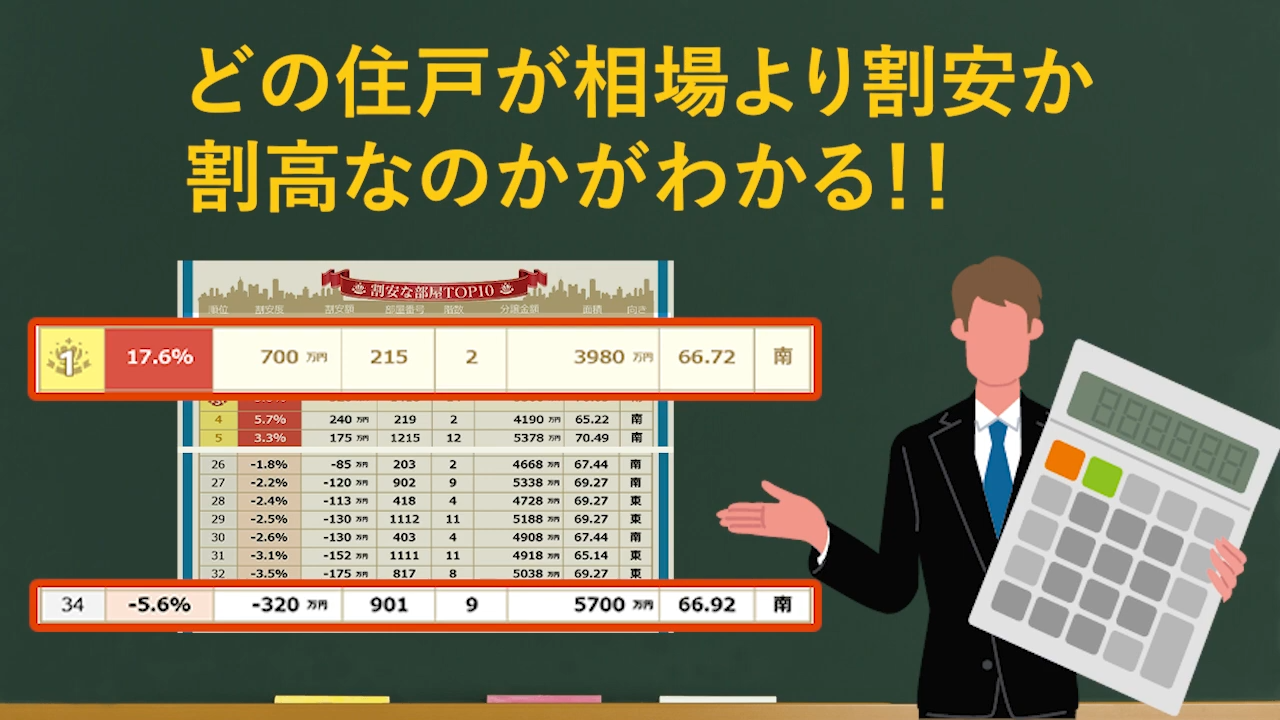

住まいサーフィンの中古マンション詳細ページでは、販売中の住戸が割安か割高か一目で分かります。

例えば、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。資産性があるかどうか簡単に分かったら良いな」

- ●「階数や間取りで価格がバラバラ。どの部屋が一番お得で割安なのか分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「儲かる確率」を公開しています。

また、「住戸比較レポート」は住戸別の割安度がランキングで確認できるため、お得なお部屋がすぐに見つかります。

儲かる確率や住戸比較レポートは、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較