- マンション情報の住まいサーフィンTOP

- マンションの専門家沖有人について

- 一問一答

- 自宅マンションは資産性で選ぶ!

自宅マンションは資産性で選ぶ!

この章では、失敗しない自宅選びで最も重要な「資産性」について説明する。将来に備えた資産形成の一つの手段として「自宅購入」「不動産投資」を検討する人も多いが、「資産性」を理解しないままに購入するのは損である。

INDEX

- Q1. 自宅購入の成否を分ける判断軸とは何か

- Q2. 自宅購入VS不動産投資、儲かるのはどちらか

- Q3. 一体いつまで不動産価格は高いのか

- Q4. 東京五輪後、マンション価格は下がるのか

Q1.

自宅購入の成否を

分ける判断軸とは何か

A. ずばり資産性!

「自宅購入の成否を分ける判断軸を知りたい」と聞かれたときには、一言で「資産性」と答えている。

そもそも「資産性」とは何か。また、「資産性」のある物件を勧める理由について説明していきたい。

資産性とは

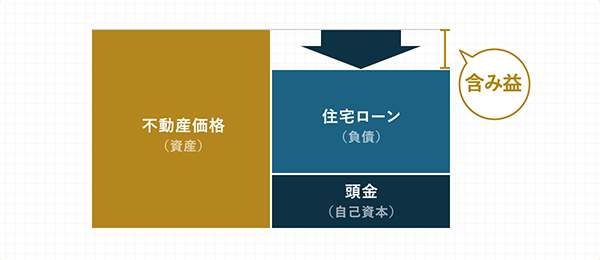

自宅を「資産性」で選ぶと何故良いのか。以下の図は、「資産性の高い」自宅を購入した際の貸借対照表である。

購入当時、自宅の購入価格は、頭金と住宅ローンの借入額と一致する。そして、その自宅が、10年後に売却するとなった際に、売却価格が購入時と変わらなかった場合。10年経ったときに住宅ローンの元本は10年支払った分減っているわけで、物件の売却価格が新築で購入した当時と一緒であれば、元本が減った分だけ含み益となる。売却すると、頭金プラス含み益が自分の手元に帰ってくるのだ。不動産価格が下がらなければ、ローンの元本の返済分はすべて含み益となる。これは単純にいうと貯金しているような話で、毎月ローンの返済はしているが、払っている元本分、お金が貯まっていくようなイメージになる。

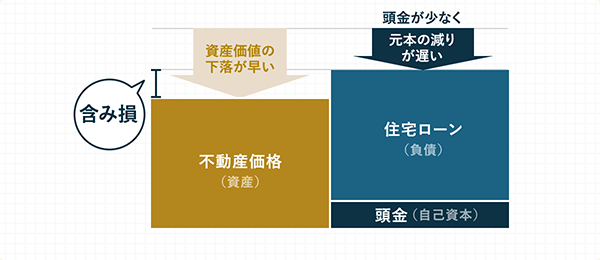

次に、資産性があまり高くない自宅を購入した際の貸借対照表を以下に示す。

購入から月日が経ち、毎月の返済分のローン元本は減っているが、それ以上に資産価値が落ちてしまったという場合である。資産価値の下落がローン元本を超える場合、含み損がうまれてしまう。多少の含み損は大きな問題ではないが、含み損が頭金を超えてしまう場合は、自宅を手放したくても売るに売れないといった状況になる。売却価格よりも住宅ローンの元本が大きいと、自宅を売却して得たお金だけでは住宅ローンを返すことが出来ず、引っ越しすることが難しくなってしまうのだ。

ここまでは自宅を売買する際の話であったが、自宅を賃貸に出す場合の話もしておこう。

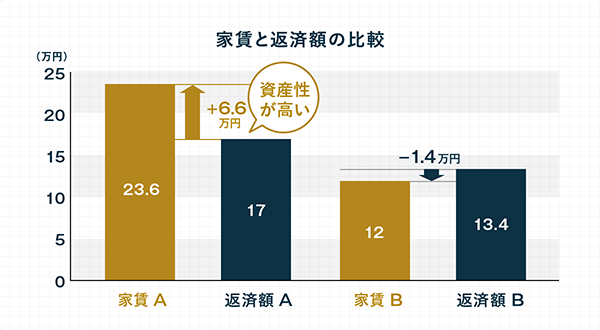

自宅を貸し出す際は、得られる家賃と月々のローン返済額のバランスを考える必要がある。Aの物件は立地が良い資産性の高い物件のため、ローン返済額よりも高い家賃が得られる。この場合は転勤等のやむを得ない事情で一時的に自宅を離れることになった場合も、人に貸しつつ自宅を所有し続けることが可能だ。それに対し、Bの物件は資産性の高くない物件である。Bのように家賃収入が低くローン返済額に満たない場合、ローン返済が苦しくなってしまう。

自宅購入は人生最大の買い物。自宅を選ぶ際に「資産性」という観点を持っておいて損をすることはない。

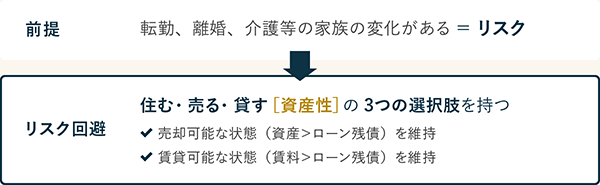

ライフステージの変化に対応できる自宅選び

「資産性」をこれほどまでに重要視するのは何故か。前提条件として、現在、30歳の方はこれから60年くらい生きるわけで、その間に色々なことが起こる。予定外のこともあるだろう。転勤や離婚、親の介護といったように家族の状況は刻々と変化していく。生活環境の変化を自宅購入時のリスクだとした場合、リスク回避の方法として、「資産性」が重要となるのだ。

「資産性が高い」とは言い換えれば、生活環境の変化に合わせ、「自分で住む」「売ることができる」「貸すことができる」という、3つの選択肢が取れる状態のことなのだ。

売却可能な状態とは、自宅の現在の資産価値(売却時の価格)とローンの残債額を比べたときに、ローン残債額よりも自宅の資産価値が高い状態を指す。反対に、自宅の資産価値よりもローン残債額が高い場合にはローン返済ができないため、自宅売却が難しくなってしまう。

賃貸可能な状態とは、自宅を貸すことで得られる賃料と毎月のローン返済額を比較した際に、賃料がローン返済額を上回っている状態を指す。賃料がローン返済額を上回っている場合はローンを問題なく返し続けることが出来るが、賃料がローン返済額を下回る場合は、ローン返済が苦しくなってしまう可能性が高い。

このように、「売却可能」かつ「賃貸可能」な資産性の高い自宅を購入することで、マイホームを買うリスクというのは大きく軽減される。また同時に、資産性の高い自宅を持つことは将来に備えた資産形成ともなる。

Q2.

「自宅購入VS不動産投資、

儲かるのはどちらか」

A. 自宅購入を優先すべき

資産形成の一つとして、不動産投資に興味を持つ人も多いが、まずは自宅購入から始めるべき。自宅は他の不動産購入と比べて、金利や税金が大きく優遇されています!

不動産投資は9割の方は儲からない

投資をした方がよいか?自宅を購入した方がよいか?という質問がある。率直に申し上げると、投資をした後に自宅を買うのは無理な場合もある。なぜかというと不動産投資は多くの場合、儲からないからだ。不動産投資を先に始めてしまったことで大きな負債を負い、自宅のローンさえ引けなくなってしまうといった人は沢山いる。どうしても不動産投資を始めたいという方は、まず自宅を手に入れた後に投資をした方が安心だ。そもそも、自宅購入は自らが住むことを目的としているため、通常の不動産投資と比べて金利や税制面で大きく優遇されている。したがって、不動産投資よりも自宅購入の方がずっと有利で利益を出しやすいのである。

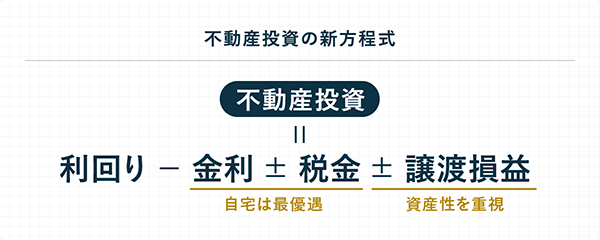

不動産投資の方程式

不動産で利益を出すための方程式をもとに、不動産投資と自宅購入を比較していこう。

まず、利回りとは年間の賃料収入を不動産価格で割ったもの。賃料は大体、物件の4%程度となっている。そして、そこから金利を引き、税金が掛かったりして、あとはキャピタルゲイン(物件を売却した際、購入時よりも高く売れた場合の利益)が生まれるかどうかという話になる。

不動産投資で成功するためには、まず金利を少なくする必要がある。住宅ローンは吟味して選ぼう。次に税金を節税することが大事。不動産投資の場合、税金は非常に重たい。しかし、自宅の場合は税金が優遇されているため利益が出しやすいのだ。最後に譲渡損益であるが、キャピタルゲインを出すためにはなるべく資産性の高い物件を選ぶことが必要だ。資産性の高い物件の選び方は次章以降で詳しく説明する。

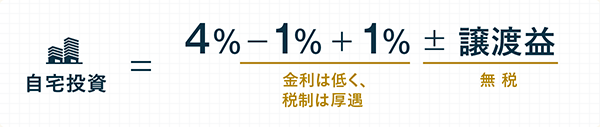

自宅投資の場合、先ほどの方程式に数字を当てはめると上記のようになる。まず利回りは4%、次に金利であるが、分かりやすくするために1%とする。実際は1%を切る住宅ローンも多いのでもっと下げることが可能。そして税制の優遇はというと、住宅ローン減税で+1%となっている。ということで、金利を支払っているが、それがすべて補助されている状況となり、差し引き0となっている。最後に譲渡益であるが、自宅の場合には3,000万円まで無税となり、ご夫婦の場合は二人で6,000万円まで無税となる。

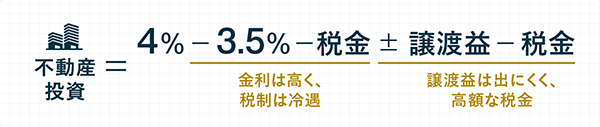

居住目的でない不動産投資の場合、利回りは自宅投資の4%と変わらないが、金利は非常に高くなる。例えば、ワンルーム投資であると普通の銀行はローンを出してくれない。今回はある地銀の金利3.5%を例としたが、3.5%となると利回りの4%を食ってしまう。そうなるとほとんど儲からない。その上、税金も引かれる。また、税金は不動産投資に対してはとても冷遇しているため、譲渡益が出たとしてもそこからも税金が引かれるのだ。

自宅の場合には3,000万円まで無税という控除枠があったが、不動産投資の場合はないので、短期で転売をした場合には約40%の税率が課せられる。

このように自宅購入と不動産投資で比較した場合に、どちらが有利かというのは明らかな結果となる。

Q3.

「一体いつまで

不動産価格は高いのか」

A. 2023年までは高水準が続く見込み

一体いつまで不動産価格は高いのか?その答えを知るためには、不動産価格の変動要因を知ることである。不動産が最も影響を受けるものは何かを理解すれば、今度の展望を予測することが可能になる。

マンション価格の変動要因

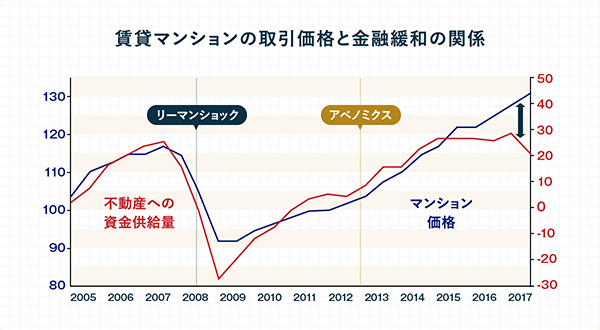

住まいサーフィンでは、過去のマンション価格の変動を独自に分析し、今後の価格変動を予測している。そして、過去分析の結果から分かるマンション価格がもっとも影響を受ける要素は「金融政策」である。マンション価格と金融政策との関連がイメージしづらい人もいると思うが、グラフにすると一目で理解できる。

金融政策(不動産への資金供給量)が赤の折れ線、マンション価格が青の折れ線を示す。この二つの折れ線はほぼ連動して動いており、金融政策がマンション価格に影響を及ぼしていることが一目で分かるだろう。

金融緩和(=不動産への資金供給量が上がる)に連動して不動産価格が上がっているのは何故か、という理由をご説明する。

金融緩和が行われると銀行をはじめとする金融機関はお金が余るため、お金の融資先を探す。お金を貸し出す際に、不動産が担保にとれる住宅ローンは銀行にとって貸しやすい商品なのだ。日本の銀行は担保が取れる方にお金が流れやすい(担保主義)ため、金融緩和された際に不動産にお金が流れる仕組みとなっている。

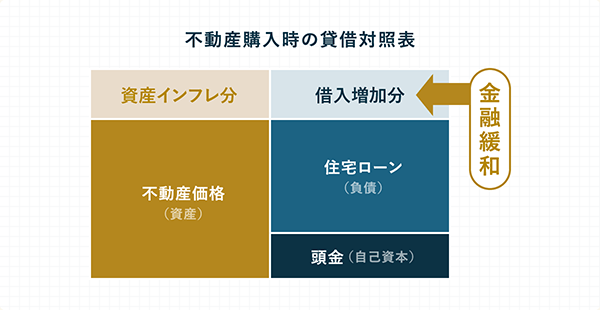

この表は、不動産を購入した際の貸借対照表(バランスシート)である。左が資産(不動産価格)、右がローン&自己資本を示す。仮に、不動産が1億円としたときに、頭金2割で購入した場合には、残りの8割すなわち8,000万円はローンを借りることになる。左右の合計金額は必ず一致する。そのため、金融緩和でローンを沢山借りることができるといった場合は、多く借りられた分だけ表の左側の資産(不動産価格)も同じ分だけ資産インフレするのだ。逆もまたしかりで、金融が縮小されると借りられる金額が少なくなるため、不動産価格は下がる。単純な仕組みであることがお分かりいただけただろうか。

いつまで不動産価格は高いのか?

さて、本題のいつまで不動産価格は高いのか?その答えを現在の経済政策に沿って考えてみよう。

安倍内閣の経済政策であるアベノミクスの三本の矢に加えて、東京オリンピックが開催決定したことで、東京の不動産価格は上昇し、高水準を保っている。そして、これがいつまで続くのか。

まず、首相が変わると政策が変わる。その意味では安倍自民党総裁の任期は2021年のため、長くて2021年まで安倍政権が続く可能性がある。ただし、これはあくまで可能性の話であるため確実とは言い切れない。

しかし、金融政策を行っているもう一人のキーマンがいる。それが日銀総裁の黒田氏である。黒田氏は2018年に再任され、任期が2023年まで続くことが確実である。

そのため、現在の金融政策は2023年まで続く可能性が高く、2023年までは不動産価格は高水準に保たれると考える。

Q4.

「東京五輪後、

マンション価格は下がるのか」

A. 東京五輪とマンション価格は関連がない

東京オリンピックの後に、マンション価格が下がるから終わってから買います。という人が多いが、価格が急激に下がるということはない。根拠となる4つの理由を説明する。

1.建築費は下がるのか?

1.建築費は下がるのか?- 東京オリンピック開催に伴う建築ラッシュで、建築費が高騰していると考える人も多いだろう。しかし、ゼネコンがオリンピック終了後に建築費を急に下げるということはない。ゼネコン各社は需要と供給に合わせ、価格調整を行っているため、建築需要が十分にある今、価格を下げることはしないだろう。

2.地価は下がるのか?

2.地価は下がるのか?- 東京オリンピック終了後、東京周辺の地価は下がるのか?その答えはNoだ。マンションというのは都心部や駅近といった良い立地にしか建てない。少なくとも今、東京都の人口は年々増えているといった状況で、都心部・駅近といった好立地の地価は下がらない。

3.需給バランスは下がるのか?

3.需給バランスは下がるのか?- 需要が下がったとしても、デベロッパーが供給を調整するため、需給バランスは崩れず、値崩れもしない。

4.海外投資家が売却する?

4.海外投資家が売却する?- 東京オリンピック開催決定後、海外投資家が日本のマンションへの投資が集中していた時期がある。それから5年後の、譲渡益の課税が下がるタイミングの今、海外投資家たちが売却するのではないかという噂がある。しかし、需給悪化によって不動産価格が下落したことはないため、これも価格への影響はないとみられる。

以上、4つの理由から、オリンピックとマンション価格の間に関係はないと考える。最後に、高水準な不動産価格がまだまだ続くと考えられる4つの理由をご紹介しよう。

- ○金融緩和はまだ続く

- 現在の日銀総裁、黒田氏の任期終了の2023年までは、現在の金融緩和政策が続くことがほぼほぼ確実である。

- ○都心部の人口は増え続ける

- 現在、都心部の人口は増え続けており、東京23区内だけでも毎年6万人くらい人口が増えている。その分だけ世帯数も増える。この人口増加は2035年まで続くと考えられている。

- ○世界的にみると東京の不動産は安い

- 次に、世界的にみると東京の不動産はまだ安い。例えば、上海や香港、ロサンゼルス、ロンドンといった都市と比べて、東京の価格は比較的安い。グローバルな投資のマネーの動きからしても、中国からの経済移民の人を対象に、日本でマンションを購入した人にビザを配布といった政策を実施した場合、マンションの価格は上昇しやすい状況にあるといえる。

- ○金融資産は高齢者が持っている

- 金融資産を多く所有する高齢者は、相続税対策として都心のタワーマンションを購入するケースが多い。高齢者の資産は大体1,100兆円程度あるといわれており、向こう30年間は親から子へ資産が移転し続けるとされる。したがって、1,100兆円を30年で割ると、1年間に40兆円近い金額が相続税対策の対象となる可能性が高く、都心のマンション需要が下がることはないだろう。

カテゴリから記事を探す

沖レク動画

沖レク動画