![]() 最終更新日:

最終更新日:

住宅購入の際、住宅ローンの相談をどこにすればよいのかと悩む方もいるのではないでしょうか。

人生最大の買い物ともいえる住宅購入ですから、借入額は数千万円、返済期間は数十年にもなります。

借入額や金利の違いにより、日々の負担も大きく変わるため、不安のない住宅ローン選びが必要です。

本記事では、おすすめの相談タイミングや住宅ローンの相談先を解説していきます。

目次

1.住宅ローンはいつ相談すべきか?おすすめのタイミングとは?

そもそも、住宅ローンに関する相談はいつ行うのがベストなのかご存知でしょうか。

住宅ローンの借入先の決定は、買いたい物件が決まってから行うと考えている方も多いです。

しかし、買いたい物件が決まってから住宅ローンを決めるのでは遅い場合もあります。

競争率が高い中古マンションなどでは一刻も早く住宅ローン審査を通す必要があります。

そうなると住宅ローンをゆっくり選ぶ時間はなく、不動産業者に言われるがまま手続きを進めることとなります。

つまり、住宅ローンを比較検討しお得な条件で借り入れしたい方は、物件が決まる前に住宅ローンを吟味しておく必要があります。

住宅ローンの相談は、マイホーム購入を検討し始めたタイミングがおすすめです。

早めに住宅ローン相談を行うメリット

- ● 焦らずに住宅ローンを比較検討できる

- ● 無理のない返済計画を立てることができる

購入物件が決まっていない段階であっても、金融機関へ住宅ローン相談に行っても問題ありませんのでご安心ください。

ご収入や年齢といった購入者属性をもとに、住宅ローンの仮審査も実施してもらえます。

早めに住宅ローンの相談をしておくと、ご自身の購入予算や月々の返済額を具体的に把握した上で物件選びを行えるメリットもあります。

仮審査の実施方法など、住宅ローンの申し込みの流れについて知りたい方は、こちらのコラムをご参照ください。

【初心者にお薦め】住宅ローン手続きの流れと必要書類を解説!

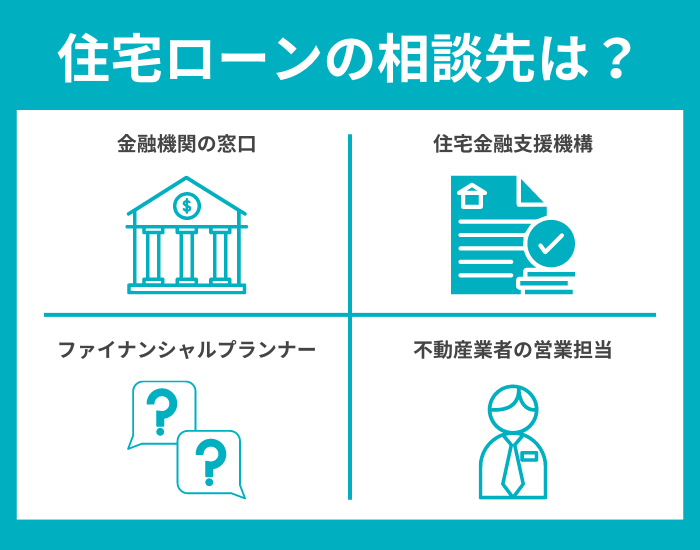

2.住宅ローンはどこに・誰に相談する?

住宅ローンの利用を検討している場合、どこに・誰に相談すればよいのでしょうか。

ここからは住宅ローンの相談先とそれぞれの特徴、選び方についてご紹介します。

住宅ローンの相談先は複数ありますので、ご自身の不安や悩み、相談内容に応じた相談先を選ぶことが重要です。

金融機関の窓口に相談する

住宅ローンの相談窓口として思い浮かぶ方が多いのが、「銀行」を主とした金融機関への相談ではないでしょうか。

銀行などの金融機関には、住宅ローンの相談を受け付けてくれる無料窓口が用意されています。

無料で住宅ローンについて相談してみたい方にはおすすめの相談先です。

金融機関で相談をすることで、ご自身がどのくらいの金額を借りられるのか、適用金利は何%かといった具体的な情報が得られます。

しかし、各金融機関によって住宅ローンの商品内容や審査条件は様々ですので、ご自身で比較を行う必要があります。

まずは住宅ローン金利の低い商品を扱っている金融機関に相談を行ってみるのがよいでしょう。

審査が通らない場合や適用金利が高い場合には、給与口座に指定している金融機関や勤務先と取引のある金融機関の窓口を訪ねるのもおすすめです。

元々付き合いのある金融機関ですと、住宅ローン借り入れについて柔軟に対応してくれる場合もあります。

住宅金融支援機構に電話相談する

住宅金融支援機構は民間の金融機関と提携し、全期間固定金利の住宅ローン「フラット35」を提供しています。

住宅ローンが利用できるのか不安な方は、住宅金融支援機構に相談してみましょう。

自営業の方や団体信用生命保険の加入が難しい方の場合、住宅ローンの審査に落ちてしまうケースがあります。

しかし、「フラット35」は多くの方が利用できるよう、申込者に対する審査が緩やかで住宅ローンの利用がしやすくなっています。

住宅金融支援機構への相談は、フリーダイヤルの電話窓口が用意されています。

土日も応対していますので、平日に金融機関へ足を運ぶのが難しい方も気軽に相談ができます。

ファイナンシャルプランナー(FP)に相談する

住宅ローンだけでなく、将来のライフプランも合わせて相談したい方は、ファイナンシャルプランナー(FP)の利用がおすすめです。

ファイナンシャルプランナー(FP)は、税金や保険などの知識を持つ、個人のお金に関するアドバイスをしてくれる専門家です。

現在の収支や子育てなどのライフイベントをヒアリングし、個人に合わせた無理のない返済計画を考えてくれるでしょう。

金融機関など企業に所属するファイナンシャルプランナー(FP)の場合、相談料は無料ですが、当然ながら自社商品を勧められます。

一方、個人のファイナンシャルプランナー(FP)への相談は有料となりますが、利害関係のない第三者の意見を聞くことができます。

住宅ローンの借り入れや将来への不安が残っている方には、おすすめの相談先と言えるでしょう。1時間あたりの相談料は5,000円~20,000円が一般的です。

不動産営業担当に相談する

住宅ローンの相談先として最後にご紹介するのが、不動産の営業担当です。

営業担当は住宅ローンの手続きにも慣れていますので、住宅ローンに関する相談にも対応してくれます。

また、金融機関と提携しており、多くの場合で提携ローンを紹介されます。

不動産業者の提携ローンを利用すると、審査を早く通してくれる、優遇金利が利用できる、事務手続きをサポートしてくれるといったメリットがあります。

ただし、提携ローンの利用は不動産業者への手数料がかかるケースが一般的です。

住宅ローンにかかる費用を最小限に抑えたい、また条件の良い住宅ローン商品を利用したい方は、ご自身で住宅ローンの比較検討を行う必要があります。

3.住宅ローンの相談に行く前に準備すること

さて、住宅ローンの相談に行くことが決まったら、相談に行く前に事前準備をしておきましょう。

準備をしてから相談に行くことで、欲しい情報がスムーズに得られ住宅ローンへの理解も深まります。

住宅ローンについて相談したい内容をまとめる

まずは住宅ローンについて相談したい内容をまとめておきましょう。

知りたい質問をメモしておくことで、聞き忘れもなくなります。

金融機関への相談例

- ● 自分の属性で住宅ローンを借りられるか

- ● どのくらいの金額を借り入れできるか

- ● 何年ローンが借り入れできるか

- ● 頭金は必要か

- ● 優遇金利は利用できるか

- ● 審査が下りるのに何日かかるか

ファイナンシャルプランナーへの相談例

- ● マイホームを購入しても大丈夫か

- ● 無理のない住宅ローン借入金額

- ● 教育資金はいくら準備すべきか

- ● 老後資金はいつから準備すればよいか

相談に必要な資料を準備する

住宅ローン相談へ行く際、下記のような書類を持参することで、いくら借りられるのかといった具体的なアドバイスが受けられます。

収入が分かる書類

会社員の方…源泉徴収票、住民税決定通知書

経営者の方…直近3期分の確定申告書、決算書

勤務先が分かる書類

源泉徴収票、保険証、名刺など

物件概要が分かる書類

購入物件が決まっている場合は、不動産業者からもらったチラシなど物件概要が分かる書類も用意しておきましょう。

住宅ローン金利などの基礎知識を学んでおく

住宅ローンについて誰かに相談するだけでなく、住宅ローンに関する基本的な知識を身につけておくことも大切です。

例えば、住宅ローンには固定金利と変動金利の2種類が存在しますが、それぞれメリットとデメリットがあります。

また、金融機関によって適用金利や団信の内容は変わります。

団信の内容が手厚い住宅ローンを選べば、加入中の生命保険が必要なくなる場合もあるのです。

住宅ローンの種類や金融機関が提供する住宅ローン商品を知ることで、よりお得に住宅ローンを借り入れることができます。

住宅ローンの基礎知識は下記の記事で詳しく解説していますので、是非ご参照ください。

住信SBIネット銀行や三菱UFJ銀行といった金融機関別の金利についても一覧で比較できます。

変動金利と固定金利は何が違う?どちらを選ぶべきか悩んでいる方へおすすめ

変動金利と固定金利、どっちがいい?2023年最新の住宅ローン金利推移についても解説!

病気で働けなくなったら住宅ローンはどうすればいい?住宅ローンの団信内容について詳しく知りたい方へおすすめ

住宅ローンの団信はどこが充実してる?がん保障などの比較やおすすめの金融機関をご紹介!

住宅ローン金利が低い銀行が知りたい!金融機関別に金利を比較したい方へおすすめ

住宅ローンの金利相場をタイプ別に徹底比較!お得に借り入れするために!【2023年8月最新】

4.住宅ローンの成功・失敗体験談

続いては、住宅ローンの成功・失敗談をご紹介します。

リアルな体験談を知り、後悔のない住宅ローン借り入れの参考にしていただければ幸いです。

住宅ローンの成功体験談

地元の有名銀行を中心に住宅ローン仮審査をしてもらいましたが、変動金利で1.6%前後と当時としてはさほど安くありませんでした。

そこで金利が安いと評判だった某銀行に仮審査をしてもらったら、同じ内容で0.87%という数字だったので即決しました。その時の不動産会社の担当者には、「今までそちらの銀行で住宅ローンを組んだ方はいないし、おススメしない」と言われましたが、5年経った今でも金利は変わらず低いままで、とても助かっています。

また、提携先のスーパーでの買い物が割引になるという特典もあり、自分で選んだ銀行に決めて本当に良かったと思っています。(30代女性)

自分の給料とパートで働いている妻の給料を合わせれば、今までの生活と変わらない生活が維持できると思い、今まで払っていた家賃と同額の住宅ローンを希望していました。その希望を通していただけたので、すぐに決めました。また長い目で見て、無理のない住宅ローンを組んだことは今でもよかったと思っています。少しでも貯めて、早期返済を目指しているところです。(40代男性)

住宅ローンの失敗体験談

失敗したと感じているのは、安易に住宅ローンを決めてしまったこと。不動産会社の勧めるローンを利用したので、利率や団体保険などの条件が良くありませんでした。よく調べると低金利で疾病等をカバーする好条件の保険が付いた住宅ローンがあるので、現在借り換えを検討しています。(40代女性)

時期的に変動金利が安かったのですが、今後どうなるか分からないと思い、固定金利を選びました。固定金利は変動金利と比較すると、利率が1パーセントくらい高くなりました。金利が固定だから安心ですが、その恩恵を受けることなく下がり続ける金利。失敗したな~、損したな~と後悔しています。(40代男性)

住宅ローンの組める年齢に制限があることを知り、頭金を用意することができた時点で購入にふみきりました。ですが、住宅ローンの返済にボーナスを組み込んでおり、その金額が大きすぎたことが失敗だと感じています。(50代女性)

5.住宅ローン相談に関するよくある質問

最後に住宅ローン相談に関するよくある質問をまとめました。

住宅ローン相談はどのタイミングで誰にすべき?

住宅ローン相談は住宅購入検討の初期の段階で行うのがおすすめです。

購入を急いでいる場合も、購入したい物件が決まったタイミングで疑問を解消しておきましょう。

相談先は、金融機関の相談窓口(店舗・電話)、住宅購入支援機構の電話窓口、ファイナンシャルプランナー(FP)の有料相談、不動産業者の営業担当といった選択肢があります。

住宅ローンの無料相談は信用できる?

金融機関や不動産会社が提供する住宅ローンの無料相談は営業が目的ではないかと考える方もいるのではないでしょうか。

勿論、自社商品の紹介はされますが、無料相談を利用するだけでも全く問題はありません。

営業目的ではない第三者の意見を聞きたい場合にはファイナンシャルプランナー(FP)の有料相談を利用してみてもよいでしょう。

住宅ローンの相談だけではなく、教育資金や老後資金についてなど包括的なお金の相談にも乗ってもらえます。

自分で住宅ローン契約はできる?

金融機関の窓口や不動産業者に頼らず、自分自身でお得な住宅ローンを見つけることも可能です。

近年、ネット銀行を中心に、住宅ローン金利が非常に低い商品が取扱いされています。

住宅購入までのスケジュールに余裕がある方は、ネット銀行に仮審査を申し込んでみるのもおすすめです。

しかし、ネット銀行は審査が厳しい傾向があるため、利用できないケースもあります。

借り入れに不安がある方や急いで契約を勧めたい方は、金融機関や不動産の営業担当に相談しながら住宅ローン借り入れを進めた方がよいでしょう。

お得に住宅ローンを借りるにはどうすればよい?

住宅ローン相談をするだけでなく、ご自身でも最新の金利動向や商品について理解を深め、比較検討することが大切です。

審査がスムーズに通らないケースもあるため、住宅ローンの借り入れ先候補はいくつか選んでおきましょう。

相談先で契約しなくてはいけないということはないので、複数の金融機関に相談してみることをおすすめします。

6.まとめ

本記事では、住宅ローンを相談するタイミングや相談先、相談前の準備などについて解説しました。

先行き不安の中で高額な住宅ローン借り入れをしても大丈夫か?と、不動産価格の暴落リスクが心配な方もいるのではないでしょうか。

例えば、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ●「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較