![]() 最終更新日:

最終更新日:

数千万円という大金を借り入れる住宅ローン。誰もが「できるだけ返済額は減らしたい」と思っているのではないでしょうか。

住宅ローンの返済額を減らすには、借り入れ額かその金利どちらかを削減することになります。とはいえ、住宅の品質はできる限り妥協したくない。となると借り入れ額を安くするよりも、金利分をできる限り抑えたいところです。

しかし、金利が安いかどうかだけを見て借り入れると、結果的に損してしまうことがあります。

今回は、金利が安いこと以外に重視すべき条件や、住宅ローン選びで注意する点などを解説します。

目次

1.金利が低いと返済額が安くなる!

低金利の金融機関を選べば、返済額を安くすることができます。では、金利の差によってどのくらい返済額に違いが出るのでしょうか。

以下の条件でシミュレーションしてみましょう。

【条件:借入額5,000万円、借入期間35年】

| 金利 | 月々の返済額 | 35年間合計の利息額 |

|---|---|---|

| 0.35% | 126,505円 | 約313万円 |

| 0.40% | 127,595円 | 約359万円 |

| 0.45% | 128,691円 | 約405万円 |

| 0.50% | 129,793円 | 約451万円 |

| 0.55% | 130,901円 | 約498万円 |

| 0.60% | 132,014円 | 約545万円 |

金利が0.05%上がると、毎月の返済額は1,000~1,100円程度増加します。

35年間支払えば、40万円~50万円弱の金額差です。

50万円あれば家具や家電を買うこともできますし、家族旅行にも行けます。

つまり住宅ローン金利が低ければ低いほど、返済額が安くなるのです。

とはいえ、ただ金利が安いだけで選ぶのは得策ではありません。

2.住宅ローン金利の種類

低金利な住宅ローンや住宅ローンの選び方を見る前に、まずは住宅ローンの基礎知識についてご説明します。

住宅ローンには大きく分けて、変動金利と固定金利の2種類があります。

- ● 変動金利:半年ごとに金利が見直され、適用金利が変動する金利タイプ

- ● 固定金利:選択した期間は適用金利が一定の金利タイプ

さらに、固定金利は期間選択型と全期間型の2種類に分類されます。

期間選択型は選んだ固定期間が終了したタイミングで、再度固定を選ぶか変動に切り替えるか選択可能です。

全期間型は借り入れしているすべての期間で金利が一定のタイプです。

変動金利のメリット・デメリット

変動金利のメリット・デメリットを紹介します。

変動金利の最大のメリットは「低金利」

変動金利の1番のメリットは金利が低く、返済額を安くできる点です。月々の返済額をとにかく抑えたいという方は変動金利をおすすめします。

「変動」という言葉を聞くと、金利の増減が多く返済が大変そうと感じる方もいるはずです。

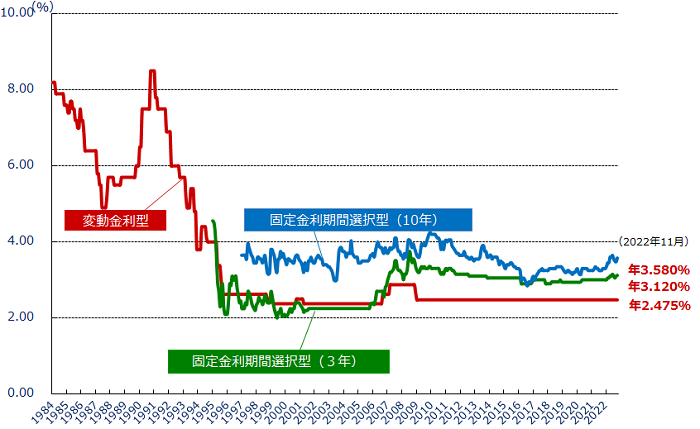

しかし、過去の金利の推移を見てみると、変動金利は固定金利と比べて金利の変動が少ないという特徴があります。

画像出典:フラット35:民間金融機関の住宅ローン金利推移(変動金利等)

また、金利上昇で返済できなくなるリスクを避けるために、変動金利には2つのルールが定められています。

- ● 5年ルール:金利が見直されても5年間は返済額が変わらない

- ● 125%ルール:前回返済額の125%以上にはならない

2つのルールによって、金利が変動しても大幅に返済額が変わらない点もメリットです。

変動金利の最大のデメリットは「返済のリスク」

変動金利のデメリットは返済にリスクがある点です。

先ほど2つのルールをお伝えしましたが、ルールが適用になっても返済額が上がる可能性は大いに考えられます。金利が上昇すれば5年後には125%以内で返済額が上がります。

返済額が上がってローンが返せなくなるリスクがあることは、頭に入れておきましょう。

さらに、2つのルールが適用になった場合、最後の返済時にしわ寄せがきます。

つまり、ルールによって支払っていなかった利息分を、最終返済時に支払う必要があるということです。

金利の上昇によっては、大きな金額を支払わなければなりません。

変動金利を選択するなら、リスクに備えて投資や貯蓄を行っておくようにしましょう。

固定金利のメリット・デメリット

固定金利のメリット・デメリットを紹介します。

固定金利の最大のメリットは「ライフプランが立てやすい」こと

固定金利は自分が選択した期間は金利が一定です。

全期間固定金利を選べば、ローン完済時まで返済額は変わりません。

返済する額が決まっていると、ライフプランが立てやすいというメリットがあります。

選択型の固定金利でも、指定した期間内の返済額が一定なら、貯蓄や子供に関する出費などの計画が立てやすくなります。

頻繁に金利の動向をチェックしなくていいのも楽です。

仮に、30歳で全期間固定の35年ローンを組めば、65歳の定年時までのライフプランを立てることが可能。

住宅ローンを払い終えた先の暮らしまで見据えてライフプランを立てたいなら、支払額が一定の固定金利がおすすめです。

固定金利の最大デメリットは「金利が高め」なこと

固定金利は変動金利と比較すると金利が高いです。

固定にする期間が長いほど、金利は高くなります。

変動金利と長期間の固定金利では、1.5%以上の差がつくこともあるでしょう。

5,000万円の住宅ローンを35年間で借り入れしたとき、1%または1.5%の返済額の差は次の通りです。

| 金利 | 月々の返済額 | 35年間の総返済額 |

|---|---|---|

| 0.4% | 127,595円 | 約5,359万円 |

| 1.4% | 150,655円 | 約6,328万円 |

| 1.9% | 163,077円 | 約6,849万円 |

同じ金額を借り入れしても、月々2.3万円~3.5万円の差がつきます。35年間の差は約1,000万円~1,500万円です。

返済額が一定という安心感があったとしても、損をした気持ちになる方もいるでしょう。

2024年3月現在、全期間固定金利であるフラット35の金利は1.84%(返済期間21年~35年、団信あり)です。

2022年頃から固定金利は上昇傾向となっていて、月によっては2%近い金利になることもありました。

現在、固定金利と変動金利の金利差は大きいと言えます。

3.2024年最新の低金利な住宅ローンランキング

変動金利と固定金利の違いが分かったところで、次に低金利な住宅ローンについて見ていきましょう。

今回はあえて、金利だけに注目をして住宅ローン調査をしました。

2024年3月現在の金利を比較しています。

※同じ金融機関であっても、適用される金利は人によって異なります。実際の金利は、審査申請をしてご確認ください。

ただし、金利の低さだけで金融機関を選ぶことはおすすめしません。

金利の低さ以外に見るべきポイントは、後ほどご説明します。

変動金利のランキング

まずは、住宅ローンを借り入れる人の約7割が選択する「変動金利」のランキングを見てみます。

| 順位 | 銀行名 | 優遇金利 | 事務手数料 | 備考 |

|---|---|---|---|---|

| 1位 | auじぶん銀行 | 0.169% | 借入金額×2.2% | すべての住宅ローン金利優遇割を 適用した場合 (適用しなければ0.319%) |

| 2位 | 住信SBIネット銀行 | 0.298% | 借入金額×2.2% | 物件価格の80%以下で借入した場合 (80%超の場合は0.32%) |

| 3位 | PayPay銀行 | 0.315% | 借入金額×2.2% | 自己資金10%以上の場合 (10%未満の場合は0.38%) |

auサービス利用者なら、auじぶん銀行が一番安い!?

住宅ローン検討者なら、おそらく誰もが聞いたことがある「auじぶん銀行」。

様々な人気ランキングでも1位になっているようです。

その魅力は、かなり低金利である上に団信も充実しているところでしょう。

| サービス名 | 引き下げ金利 |

|---|---|

| auモバイル | 0.07%引き下げ |

| au電気 | 0.03%引き下げ |

| auネット(J:COM) | 0.03%引き下げ |

| auTV(J:COM) | 0.02%引き下げ |

上記すべてのサービスを利用すると、最大で金利がマイナス0.15%されるという特典です。

単品で利用することや、好きなように組み合わせて利用することもできます。

金利優遇割を利用しなくても0.319%でかなり金利が低いので、ご自身の希望するサービスだけを選ぶのも良いですね。

例えばauの携帯回線を使用していると割引になる「auモバイル優遇割」、auじぶんでんきを契約すると割引になる「じぶんでんき優遇割」の2つを適用することで、金利がマイナス0.1%となります。

ただし、povo2.0の場合は「auモバイル優遇割」の対象外になるのでご注意ください。

また、auじぶん銀行は団信が充実しています。

金利上乗せなしでがん50%保障団信に加入できる上(※借入時年齢満50歳の人が対象)、4疾病保障や全疾病長期入院保障も付いてきます。また、0.1%金利上乗せするとがん100%保障団信に加入できます。

住信SBIネット銀行は、特に40歳未満の人におすすめ!

auじぶん銀行の超低金利0.169%は、各種サービスへの契約が優遇条件になってきます。

しかし、住信SBIネット銀行は物件価格の80%以下で借入した場合に0.298%という低金利で借り入れることができます。

サービス契約をしたくない方や、元々自己資金を多くする予定だった方にぴったりです。

また、住信SBI銀行は40歳未満の方への団信がかなり充実していて、金利上乗せなしで下記の保障が付いてきます。

- ● ガン、脳卒中、急性心筋梗塞の3大疾病保障(50%保障)

- ● 全疾病保障

- ● リビングニーズ特約、重度ガン保険金前払特約、先進医療特約付き

ガン50%保障が上乗せなしで付いてくる金融機関は最近増えてきましたが、住信SBI銀行は3大疾病50%保障や全疾病保障まで金利上乗せなしになっています。

特約が充実しているのも嬉しいですね。

また、全疾病保障は40歳以上であっても金利上乗せなしで付いてきます。

自己資金10%以上20%未満ならPayPay銀行がお得!

PayPay銀行は自己資金10%以上なら金利は0.315%になります。

住宅価格は高騰しているので、自己資金(物件価格)の2割を用意するのは難しいけれど、1割なら何とかなるという方も多いのではないでしょうか。そんな方におすすめなのが、PayPay銀行です。

PayPay銀行も団信が充実しています。

51歳未満であれば、一般団信プラス(がん先進付)またはがん50%保障団信に加入できます。一般団信プラスとは、がんと診断確定されたら100万円の給付金が受け取れて、さらにがん先進医療を受けた際の治療費が給付される団信です。

また、がん100%保障団信には0.1%金利を上乗せすることで加入できます。

なお、個人事業主や、自身または家族が経営する会社に勤めている人は利用対象外となっているのでご注意ください。

固定金利のランキング

次は、「固定金利」の低金利ランキングを確認してみましょう。

今回は、10年固定金利で比較をしてみました。

| 順位 | 銀行名 | 優遇金利 | 引き下げ幅 | 事務手数料 | 備考 |

|---|---|---|---|---|---|

| 1位 | 住信SBIネット銀行 | 0.948% | 当初引き下げ幅-1.772%、 期間終了後引き下げ幅-1.022% |

借入金額×2.2% | 当初引下げプラン 物件価格の80%以下で借入した場合 (80%超の場合は0.97%) |

| 2位 | SBI新生銀行 | 0.95% | 当初引き下げ幅-1.15%、 期間終了後引き下げ幅-0.90%※ ※変動金利の場合 |

借入金額×2.2% | 手数料定率型 |

| 3位 | 三菱UFJ銀行 | 0.98% | 当初引き下げ幅-2.78%、 期間終了後引き下げ幅-1.55% |

借入金額×2.2% |

10年固定金利が超低金利なのは、住信SBIネット銀行!

2024年3月現在、10年固定金利が最も低かったのは住信SBIネット銀行でした。

物件価格の80%以下で借り入れるのが条件です。物件価格の80%超を借り入れる場合は、0.97%になります。

住信SBIネット銀行は、先ほども解説したように金利上乗せなしの団信が充実しています。

なお、特約期間終了後には引き下げ幅が一気に小さくなるので注意が必要です。変動金利の場合、今の基準金利だと1.753%になります。10年後に基準金利が上がっていれば、さらに金利が高くなってしまいます。

住信SBIネット銀行は当初引下げプランの他に、通期引下げプランもあります。通期引下げプランの10年固定金利は1.488%と少し高めですが、特約期間終了後は変動金利なら年-1.672%の引き下げ幅(今の基準金利だと1.103%)になります。

特約期間終了後の金利が心配であれば、通期引下げプランを選択するのも良いでしょう。

SBI新生銀行は借入金額の条件なしで低金利!

2位になったのは、SBI新生銀行です。

住信SBIネット銀行と違って、条件なしで0.95%という低金利を実現しています。

SBI新生銀行は安心保障付団信に金利上乗せなしで加入できます。安心保障付団信とは、死亡・高度障害だけでなく、所定の要介護状態になれば住宅ローン残債がなくなる団信になります。

また、がん団信には金利0.1%を上乗せすることで加入可能です。

特約期間終了後の引き下げ幅は、変動金利なら-0.90%、固定金利なら-0.70%です。SBI新生銀行の現在の変動金利の基準金利は1.55%なので、今の基準金利のままだと0.65%になります。

SBI新生銀行には、手数料定率型だけでなく、手数料定額型(55,000円~)もあります。手数料定額型で10年固定金利を借りると、金利は1.10%です。返済途中で売却(住み替え)するなど、場合によっては定額型の方が結果的に得することがあります。

メガバンクの三井住友銀行もおすすめ!

低金利な住宅ローンといえばネット銀行を想像する人も多いと思います。

しかし、メガバンクや地方銀行であっても、商品によっては低金利で借り入れることができます。

三菱UFJ銀行は、「固定金利(最初に大きな優遇コース)」の当初期間金利が0.98%と低金利になっています。

普段から三菱UFJ銀行を使用している方は、ローン返済口座も一緒になるのが嬉しいですね。

三菱UFJ銀行には「7大疾病保障付住宅ローン」があります。がんや脳卒中、生活習慣病などが対象となった団信です。金利を0.3%上乗せするか、定額の保険料を支払うことで加入できます。

また、三菱UFJ銀行は「女性向け特典」があり、出産前後6ヵ月以内に申し出すると、1年間金利が年0.2%引き下げになります。ペアローンを組む方にもおすすめです。

なお、特約期間終了後には引き下げ幅が一気に小さくなってしまいます。期間終了後、変動金利の場合、今の基準金利だと0.925%になります。

4.金利の低さだけで金融機関を選ぶことをおすすめしない理由

なぜ金利の低さだけにこだわって金融機関を選んではいけないのでしょうか。

3つの理由を紹介します。

働けなくて返済できないときのリスクも考えるべきだから

住宅ローンを借りるときは、ケガや病気で返済できなくなったときのリスクを考えることが大切です。

どんなに金利が低い金融機関でローンを組んでも、働けなくなったら返済は厳しくなります。

債務者が返済できないと、家族が返済しなければならず大きな負担がかかってしまいます。

場合によっては、せっかく購入した家を売却することになるかもしれません。

そのため、住宅ローンは保障内容も比較して選ぶことが重要です。

金融機関によって保障内容は大きく異なります。

例えば、ガンと診断されただけでローンの残高がゼロになる商品もあります。

他にも7大疾病など、多くの病気に対して保障を付けている金融機関は少なくありません。

医療保険などと同じで活用しない人の方が多いとは思いますが、万が一の備えとして住宅ローンの保障内容にもしっかり目を向けましょう。

金利が低いのは初めだけの可能性があるから

住宅ローンの金利は全期間固定のタイプもありますが、多くの場合は金利が変動します。

ローン契約時は驚くほど低金利でも、同じ金利が続くわけではないということを理解しておきましょう。

よくある例は期間選択型の固定金利で、当初の引き下げ幅が大きい商品です。

期間選択型の固定金利は、最初に選択した期間内は金利が一定で、期間終了後に再度固定・変動が選べます。

当初期間の金利は引き下げ幅が大きい点が特徴です。

しかし、最初に選択した期間が終了すると、金利の引き下げ幅は大きく下がってしまいます。

具体的な金利の例を見てみましょう。

基準金利3.5%の金融機関と仮定します。

| 金利(引き下げ幅) | |

|---|---|

| 当初20年固定金利 | 1%(‐2.5%) |

| 21年目からの 15年固定金利 |

2%(‐1.5%) |

最初は基準金利からマイナス2.5%の引き下げなので、20年固定を選んでも1%という低金利です。

金利が低くて20年間も返済額が変わらなければ、安心と感じる方もいるはずです。

しかし、20年後の引き下げ幅はマイナス1.5%まで下がってしまいます。

つまり、21年目に残りの期間も固定金利にしようと考えると、金利が2%になるのです。基準金利が上がっていればさらに高くなります。

仮に5,000万円を35年間で借り入れしたときに、返済額にどのくらいの差が出るのか確認してみます。

| 年数 | 金利 | 月々の返済額 |

|---|---|---|

| 1~20年目 | 20年固定(金利1%) | 141,142円 |

| 21~35年目 | 15年固定(金利2%) | 151,759円 |

同じ固定金利の商品を選んでいるのに、約10,617円も返済額が上昇しました。

最初の金利の安さばかりに注目していると、最終的には損する可能性もあることを覚えておきましょう。

もちろん金融機関によって引き下げ幅は異なりますし、当初と期間終了後に選ぶ金利によって金額差は異なります。

ちなみに、当初の引き下げ幅は少なくなりますが、ずっと一定の引き下げ幅を確約したプランもあります。

変動金利は全期間引き下げプランが適用されるケースがほとんどです。

借入期間全体の金利の変化をチェックしながら商品を選びましょう。

諸費用が高くて最初の出費が大きくなるかもしれないから

住宅ローンを組むためには、保証料や事務手数料などの諸費用がかかります。

諸費用は金融機関によって大きな差がつく点が特徴です。

低金利の住宅ローンを選んで月々の返済を抑えることも大切ですが、諸費用を抑えてマイホームにかかる初期費用を抑えることも重要なポイントです。

住宅ローンの諸費用を抑えることができれば、借入金額を減らせたり建物や土地にお金をかけたりできます。

金利が安く、なおかつ諸費用も抑えられるような金融機関を探しましょう。

5.比較時には、住宅ローン金利以外の条件も見ることが重要

金利以外の比較条件や、チェックすべき事項を確認しましょう。

実質金利で比較!

住宅ローンの実質金利とは、融資手数料・保証料・団体信用生命保険料などの諸費用を含めた金利のことです。

また、期間選択の固定金利の場合は、期間終了後の適用金利も加味します。

金融機関のホームページに大きく載っている表面金利を比較しただけでは、金融機関のトータル的な良し悪しは分かりません。

諸費用などを含めた実質金利で比較することで、本当に安い住宅ローンを見極めることができます。

実質金利の計算方法は複雑です。

なぜなら、すべての費用を確認した上で、エクセルのPMT関数とIRR関数を使って計算しなければならないからです。

普段から関数を使い慣れていない方は難しく感じるでしょう。

代わりの比較方法として、住宅ローンの総支払額を計算することをおすすめします。

住宅ローンの総支払額とは、トータルの返済額と諸費用の合計額のことです。

返済シミュレーションサイトなら、好きな年数で金利を変更できる機能がついたものもあります。

選択型固定金利を選んだとしても、期間終了後の返済額も簡単に算出することが可能です。

上手くサイトを利用しながら、総支払額で住宅ローンを比較しましょう。

借入額のシミュレーションについては、以下の記事でもご紹介しています。

複数の銀行を比較する

1つの金融機関に絞らず、さまざまな金融機関を比較することが大切です。

具体的には次のような項目を比べてみましょう。

- ● 金利による返済額の安さ

- ● 保障内容

- ● 手数料

- ● 保証料

- ● 手続きの楽さや対応

- ● 審査の基準や厳しさ

- ● 契約するメリットや特典

事前審査は複数の金融機関にお願いしても、まったく問題ありません。

むしろ、事前審査は多くの金融機関に申請した方が良いでしょう。

同条件で審査申請しても、借入可能額や保証料に大きく差がつくこともあります。

自分にとって好条件な金融機関を探してみましょう。

中には、他事業の自社サービスと契約すると、金利を優遇してくれるなどの金融機関もあります。

他の事業も展開しているネット銀行などに多いので、チェックしてみてください。

保障内容を確認する

住宅ローンを組むと、団信(団体信用生命保険)が自動的についてくるケースがほとんどです。

団信は死亡や高度障害に対する保障がついたもので、保険料は金利に含まれます。

加えて、各金融機関は独自の団信保険を持っています。

金融機関によって内容はさまざまで、ガン保障・3大疾病保障・8大疾病保障などが一般的です。

中には介護保障や全疾病に対して就労不能保障を付けている金融機関もあります。

団信以外の保険を利用する場合は、金利が上乗せされるケースが多いです。

しかし、中には金利上乗せなしで利用できる手厚いサポートの金融機関もあります。

現在加入している保険に加えて、どのような保障が必要かを考えて、住宅ローンの団信の内容を確認しましょう。

多少金利が高くなっても、安心できる内容を選ぶことをおすすめします。

借り換えで返済額が安くなることもある

住宅ローンは返済途中に借り換えを行うことで、返済額が安くなることもあります。

借り換えとは、当初借入した金融機関の住宅ローンを解約し、別の金融機関の住宅ローンで借り直すという方法です。

スマホのキャリア変更のようなイメージです。

金利が低い金融機関へ借り換えを行うと、毎月の返済額が安くなります。

つまり、マイホーム購入時に金利にこだわりすぎなくても、後々返済額を減らせる方法はあるということです。

ちなみに、要望によっては返済額はそのままで、返済期間を短くすることもできます。

注意点は借り換え時に手数料がかかることです。

数万円の利息のために、利息以上の手数料を支払うことになるケースもあります。

しっかりとシミュレーションした上で、借り換えしてください。

また、今後経済情勢が変わった場合、現在より魅力的な住宅ローンの商品が無くなる可能性もあります。

将来のことは分からないため、当初借り入れする住宅ローンは適当に決めず、現段階で最も好条件な金融機関を選びましょう。

借り換えについては、以下の記事でも解説しています。

6.まとめ

低金利の住宅ローンを選ぶことで、返済額を安くできることは大きな魅力です。

返済額が低ければ、マイホームでも無理なく暮らせて貯蓄もしやすい環境が整います。

浮いた利息額を利用して、家具・家電などの購入費用に充てても良いでしょう。

ただし、金利の低さだけで金融機関を選ぶことはおすすめしません。

団信の内容や諸費用などもトータル的に考慮しながら、自分にあった金融機関の住宅ローンを探しましょう。

マイホーム購入で重要なこと

住まいサーフィンでは、マンション購入検討者向けに、資産価値があるのかないのかを無料で開示しています。また、売却検討者向けには、相場より高く売却するお手伝いを無料で行っています。

分譲戸建て購入検討者向けサービスもありますので、是非ご利用ください。

ところで、新築マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「将来値下がりしないか心配。10年後に価格がいくらになるのか簡単に分かったら良いな」

- ● 「万が一売ることになっても、売却額より住宅ローン残債の方が多かったらどうしよう。売却時点の予想利益が分かったら良いな」

住まいサーフィンの各物件詳細ページでは、将来の資産性が一目で判断できる「沖式マンション10年後予測」を無料公開しています。

「値上がりシミュレーション」機能を使えば、5年後・10年後の将来価格をベストケース・標準ケース・ワーストケースの3つのシナリオで具体的にシミュレーションできます。

物件価格や金利を入力すればその場で自由にシミュレーションできるので、購入するべきか悩んでいる方にぴったりです。

さらに、「含み益シミュレーション」機能では、値上がりしたマンションを売却した場合に、実際に得られる利益を試算した結果を確認できます。

「沖式マンション10年後予測」の活用方法は、下記の動画でさらに詳しくご説明しております。

また、中古マンション購入検討中の皆さんは、こんな経験はないですか?

- ● 「スーモ等で見つけた物件が6,000万円で売出されている。この駅でこの価格少し高い気がするけど、本当に適正な価格なのだろうか?」

- ● 「適正な価格(沖式査定額:5,400万円)が分かれば、指値(値下げ交渉)を入れて、自分の予算内である5,500万円で強気に交渉出来るのになあ。。」

- ● 「どのサイトも適正な価格が分からないし、表示されていても、マンション単位で大雑把、お部屋毎に間取り、向き、階数を考慮されていない気がする」

住まいサーフィンの各物件詳細ページでは、お部屋毎に価格査定を行っています。

これにより、購入検討しているお部屋の「適正価格」を正確に把握することができます。

物件詳細ページの便利な活用方法は、下記の動画でさらに詳しくご説明しております。

「沖式マンション10年後予測」や「割安判定」は、会員であれば、無料で利用できます。

でもなぜ、住まいサーフィンに出来て、他のサイトには出来ないの?と疑問を持つかもしれません。

そこには、住まいサーフィンにしかない3つの理由があります。

住まいサーフィン独自の特徴

- 1.広告サイトではないため、売主への忖度が不要

- 2.サイト開設25年と老舗であるが故に、過去から蓄積されたビッグデータを保持・分析している

- 3.不動産業者、金融機関、REITといったプロにコンサル及び情報提供している精緻なデータを活用している

しかしなぜ、こんなに有用なデータを無料で公開するの?と怪しく感じる方もいるのではないでしょうか。確かに怪しいですよね。

その理由として、住まいサーフィンを開設した代表の沖有人が掲げる理念があります。

それは不動産売買における情報の非対称性を無くすことです。

昔から、不動産業者は売り手に不利益となる情報を隠すため、騙されて損をする消費者が後を絶ちません。

そんな消費者を減らすために、住まいサーフィンで購入に役立つ情報を無料公開し、理論武装してほしいとの思いがあります。

住まいサーフィンは、購入検討する全ての消費者に情報を活用してもらうため、有料ではなく無料で情報提供を行っています。

ただし、運営にはお金がかかります。

そのため、不動産業者や金融機関等の企業にコンサル提供を行い利益を得ることで、住まいサーフィンの無償利用を実現しています。

無料会員登録するだけで、全ての情報が確認できリスクなく始められます。

退会も簡単に出来ますので、まずは気軽に登録して、マンション購入を成功させましょう!

簡単無料登録はこちらから!

マンション購入に役立つコラム記事

- SUUMOとの違い

- 資産性とは?

- 購入メリット

- 購入の流れ

- 最適な購入時期

- 必要な初期費用

- 女性のマンション購入

- 独身のマンション購入

- 中古マンション失敗談

- 築20年マンション

- マンションと戸建て比較